Klaus Schmidt – Hebbel

Martes 22 de agosto 2023 | El Mercurio

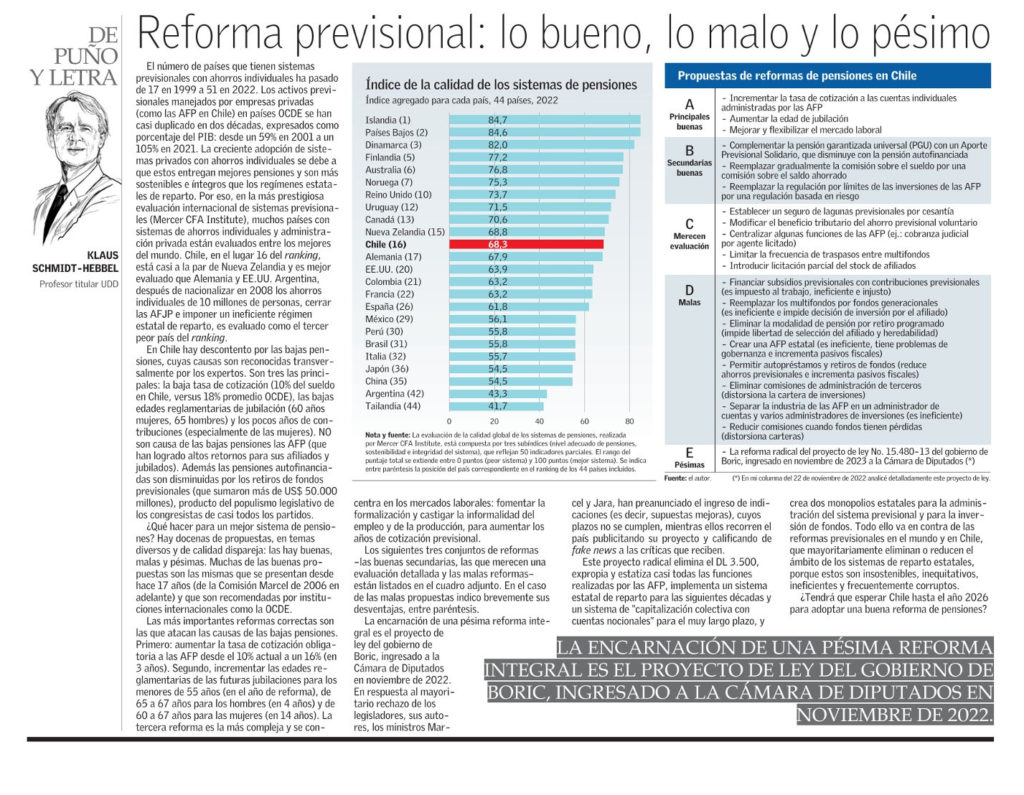

El número de países que tienen sistemas previsionales con ahorros individuales ha pasado de 17 en 1999 a 51 en 2022. Los activos previsionales manejados por empresas privadas (como las AFP en Chile) en países OCDE se han casi duplicado en dos décadas, expresados como porcentaje del PIB: desde un 59% en 2001 a un 105% en 2021. La creciente adopción de sistemas privados con ahorros individuales se debe a que estos entregan mejores pensiones y son más sostenibles e íntegros que los regímenes estatales de reparto. Por eso, en la más prestigiosa evaluación internacional de sistemas previsionales (Mercer CFA Institute), muchos países con sistemas de ahorros individuales y administración privada están evaluados entre los mejores del mundo.

Chile, en el lugar 16 del ranking, está casi a la par de Nueva Zelandia y es mejor evaluado que Alemania y EE.UU.

Argentina, después de nacionalizar en 2008 los ahorros individuales de 10 millones de personas, cerrar las AFJP e imponer un ineficiente régimen estatal de reparto, es evaluado como el tercer peor país del ranking.

En Chile hay descontento por las bajas pensiones, cuyas causas son reconocidas transversalmente por los expertos.

Son tres las principales: la baja tasa de cotización (10% del sueldo en Chile, versus 18% promedio OCDE), las bajas edades reglamentarias de jubilación (60 años mujeres, 65 hombres) y los pocos años de contribuciones (especialmente de las mujeres).

NO son causa de las bajas pensiones las AFP (que han logrado altos retornos para sus afiliados y jubilados).

Además las pensiones autofinanciadas son disminuidas por los retiros de fondos previsionales (que sumaron más de US$ 50.000 millones), producto del populismo legislativo de los congresistas de casi todos los partidos.

¿Qué hacer para un mejor sistema de pensiones? Hay docenas de propuestas, en temas diversos y de calidad dispareja: las hay buenas, malas y pésimas. Muchas de las buenas propuestas son las mismas que se presentan desde hace 17 años (de la Comisión Marcel de 2006 en adelante) y que son recomendadas por instituciones internacionales como la OCDE. Las más importantes reformas correctas son las que atacan las causas de las bajas pensiones. Primero: aumentar la tasa de cotización obligatoria a las AFP desde el 10% actual a un 16% (en 3 años). Segundo, incrementar las edades reglamentarias de las futuras jubilaciones para los menores de 55 años (en el año de reforma), de 65 a 67 años para los hombres (en 4 años) y de 60 a 67 años para las mujeres (en 14 años). La tercera reforma es la más compleja y se concentra en los mercados laborales: fomentar la formalización y castigar la informalidad del empleo y de la producción, para aumentar los años de cotización previsional.

Los siguientes tres conjuntos de reformas

– Las buenas secundarias, las que merecen una evaluación detallada y las malas reformas – Están listados en el cuadro adjunto.

En el caso de las malas propuestas indico brevemente sus desventajas, entre paréntesis.

La encarnación de una pésima reforma integral es el proyecto de ley del gobierno de Boric, ingresado a la Cámara de Diputados en noviembre de 2022. En respuesta al mayoritario rechazo de los legisladores, sus autores, los ministros Marcel y Jara, han preanunciado el ingreso de indicaciones (es decir, supuestas mejoras), cuyos plazos no se cumplen, mientras ellos recorren el país publicitando su proyecto y calificando de fake news a las críticas que reciben.

Este proyecto radical elimina el DL 3.500, expropia y estatiza casi todas las funciones realizadas por las AFP, implementa un sistema estatal de reparto para las siguientes décadas y un sistema de “capitalización colectiva con cuentas nocionales” para el muy largo plazo, y crea dos monopolios estatales para la administración del sistema previsional y para la inversión de fondos. Todo ello va en contra de las reformas previsionales en el mundo y en Chile, que mayoritariamente eliminan o reducen el ámbito de los sistemas de reparto estatales, porque estos son insostenibles, inequitativos, ineficientes y frecuentemente corruptos.

¿Tendrá que esperar Chile hasta el año 2026 para adoptar una buena reforma de pensiones?